最近、新NISAの話題をニュースでよくみるけど、投資ってリスクが高そうで何だか怖い・・・

この記事ではそんな方に向けて投資のリスクやメリット・デメリットをわかりやすく解説します。

\\ この記事を書いた人 //

こんにちは、ミリコです

2級ファイナンシャル・プランニング技能士(FP)

投資歴8年

・投資には興味があるけど、リスクが高そうで怖い

・投資のリスクはなんとなくわかるけど、メリットとデメリットが知りたい

・投資を始めたいから、しっかりとリスクやメリットを知っておきたい

・投資で失敗しないコツを知りたい

・初心者でも比較的安全に始められる投資方法を知りたい

「投資」と聞くと、「リスクが高そう」「一攫千金が狙えそう」「失敗して全財産無くなりそう」

なんて真っ先に思う方も多いのでは?

「投資には興味があるけど、リスクが高そうで怖くて始められない」という方に向けて、投資のリスク、メリット・デメリットを詳しく解説します。

投資は、リスクをしっかり理解して少額から始めれば、自分の資産が増減する楽しさを肌で感じて学ぶことができます。

将来に向けて、しっかりお金の勉強をしていきましょう!

投資とは?

「投資ってそもそもなに?」って疑問に思う方もいるでしょう。

「投資」とはつまり、利益を見込んでお金を出すことで、お金を増やす方法の一つです。

世の中のいわゆる「お金持ち」と言われる人たちのほとんどは、投資家か起業家です。

投資や資産形成はお金持ちの人たちのことだから、自分には関係ないや・・・なんて考えるのは勿体無い!!

今や、私たち一般ピーポーも将来に向けてお金を準備するために『資産形成』をしていく必要があります。

銀行にお金を預けてますよね? 貯蓄もれっきとした資産形成の一つです。

皆さんも実はしっかり資産形成しているのです。

貯蓄と投資

資産形成には「貯蓄」と「投資」の2つの方法がありますが、ご存知の通り、今の時代貯蓄しているだけではお金は増えません。

一方で、『投資』は利益を見込んで「株式」や「投資信託」などにお金を出すので、上手に運用すれば資産は増えていきます。

貯蓄は銀行にいけばいつでも引き出せます。

入学資金や家族旅行の費用など必要になる時期がわかっているお金は、普通預金のようなすぐに取り出せる貯蓄の形で持っておくことが大切です。

これとは逆に、老後資金や定年後の世界一周旅行の費用など、今すぐには必要ないけど将来のために増やしていきたいというお金については、株式や投資信託の購入など「投資」という形で長い時間をかけてゆっくり安全に増やしていくといいでしょう。

投資は、株価の値上がりや配当金などで利益を得られる可能性が高い反面、「お金として使う」ためには、保有している株などを売って現金に換える必要があるので、若干手間がかかります。

投資はある程度長期目線で将来の備えとして活用するのに向いているのです。

貯蓄と投資、うまく使い分けて資産を形成していきましょう。

・預貯金などの資産 :すぐに必要となる可能性のあるお金は貯蓄の形で持っておく

・投資での資産 :将来の備えのために活用

単利と複利

ここでちょっと用語の説明です。

投資をする際にまず理解すべき用語があります。

それが『単利』と『複利』。これは絶対覚えてくださいね!

お金を預けるもしくは投資として株式などを購入した場合、その元金に対して利子がつきます。

ここで利益を得るわけですが、この利子の計算方法には2種類あり、それが単利と複利なのです。

詳しく見ていきましょう。

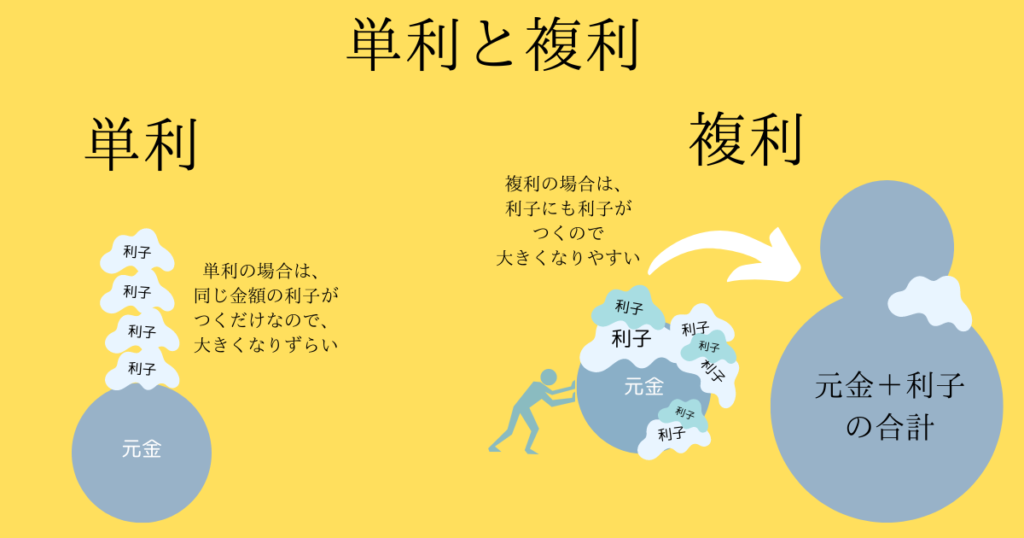

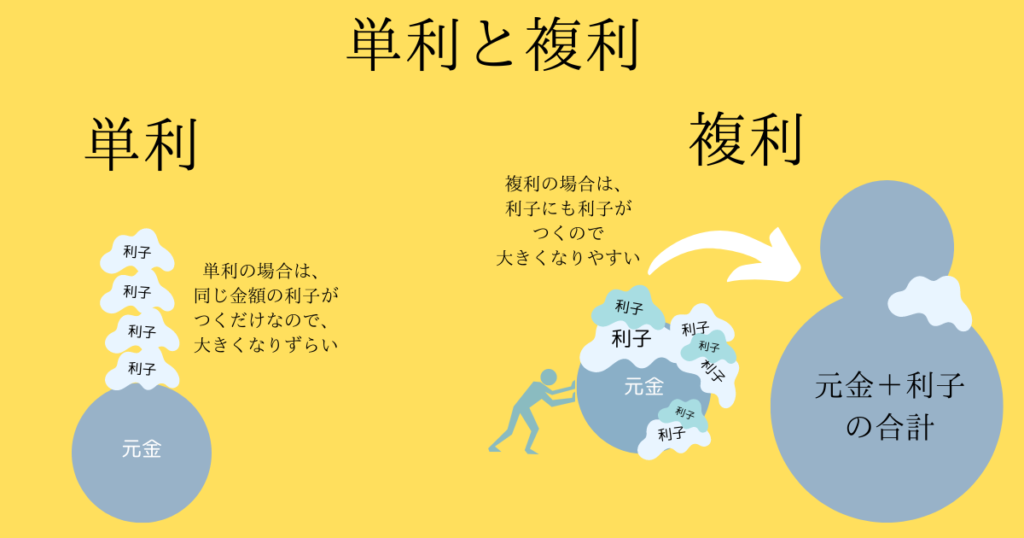

雪だるまを想像してみてください。

雪だるまを作るとき、まず丸い形を作ります(雪玉)。

ある程度の大きさの雪玉が作れたら、あとはその雪玉をコロコロ転がせば雪玉の周りに雪がついてどんどん大きくなりますね。

簡単に大きな雪だるまが作れます。複利は、これと似ています。

最初に丸く作った雪玉が元本の100万円だとすると、コロコロ転がして周りにくっついてくる雪が複利の利子です。

元本(雪玉)はどんどん大きくなります。

一方で単利は、同じ大きさの小さな雪のボールを雪玉(元本)の上に一つずつ乗せていくイメージです。

これだと、雪玉(元金)の上に雪(利子)がちょっとずつ増えるだけで、なかなか雪玉(元金)は大きくなりません。

どちらの雪玉(元本)が早く大きくなるのか、想像がつきますね。

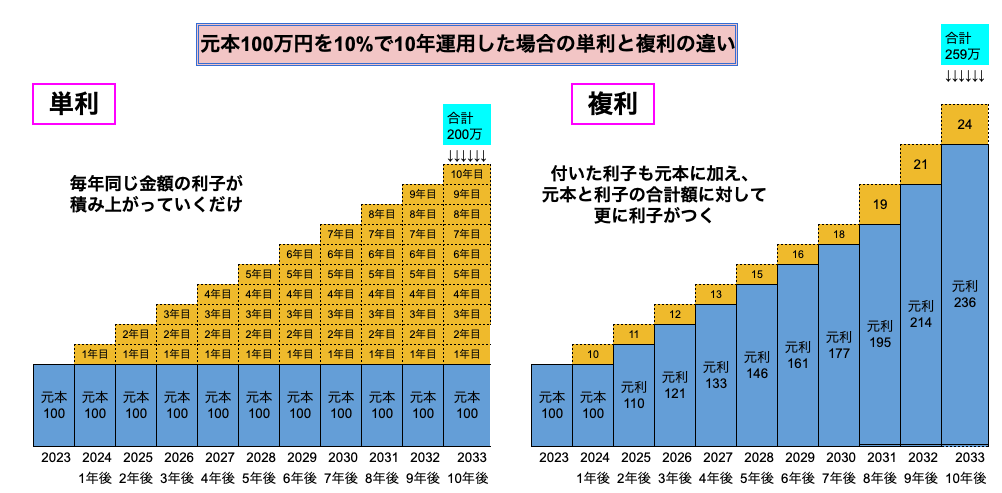

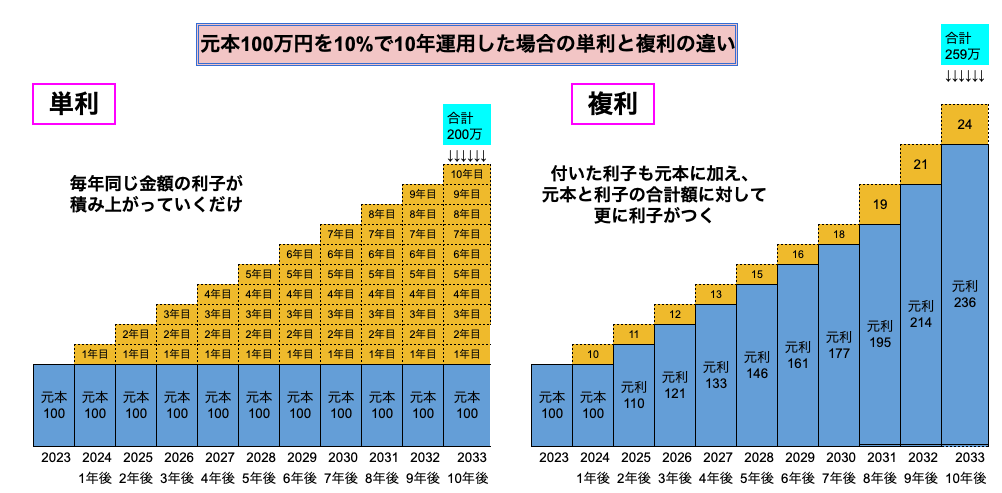

投資期間が長いほど、複利は絶大な効果を発揮します。

下記の図でもわかるように、10年で59万円の差がつくのです(※100万円を10%で10年運用した場合)。

実際に株式や投資信託を購入する際に再度詳しく説明しますね。

投資のリスク

投資にはリスクがつきものですが、リスクといっても様々な種類があります。

投資におけるリスクを知っておくことで、リスクを回避したり軽減させる手段もとりやすくなります。

ここでは、特に知っておくべきリスクを解説します。

| 株価変動のリスク | 株の値段が上下する可能性がある 日本を含む、世界各国の経済や情勢の変化で株の価格は変わる また、株式を発行している企業の業績の良し悪しで株価は変わる |

| 信用リスク | 株式や債券を発行している国や企業の経済状況・財政状況の悪化により、 支払われるはずの利息が払われなくなる可能性がある |

| 為替変動のリスク | 通貨の為替相場の変動により、外貨建て金融商品の価値が変動する可能性がある 例えば、ドル建ての株式を持っている場合、円高・ドル安になると日本円に 換算した際の株式の価値が下がってしまう |

| 金利変動のリスク | 金利の変動によって、債券価格が上下する可能性がある 一般に、市場金利が上昇すると、債券価格は下落し、逆に、市場金利が下落 すると、債券価格が上昇する |

株価(価格)変動のリスク

日本に住んでいると、海外で起こっている戦争や飢餓、政権交代、大企業や銀行の破綻などは「遠い別世界の話」に感じるでしょう。

しかし、投資を始めるとこれらの世界各国で起こっている出来事に関心を向けせざるを得なくなります。

なぜなら、各国で起こるこれらの出来事により、株価に影響があるからです。

外国の銀行が破綻すれば、その波は日本にも襲ってきます。

株価は暴落し資産の減少を体験することもあるでしょう。

また、企業の業績が悪化すれば、もちろんその企業の株価に影響を与えます。

この企業の株式を持っていたら、自分の資産は減少します。

少額から投資を始めて、世界で起こっている出来事が自分の所有する株式にどのような影響を与えるのか肌で感じてみてください

信用リスク

株式や債券を購入する場合、『信用リスク』というリスクを考慮する必要があります。

社債や国債の場合、株式と違って企業や国に『お金を貸している』状態です。

そのお金が戻ってこなかったらショックですよね・・・

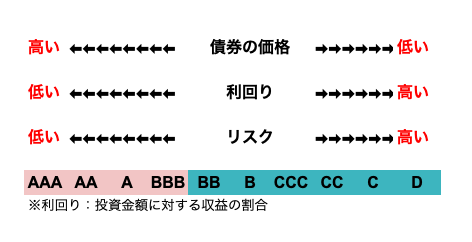

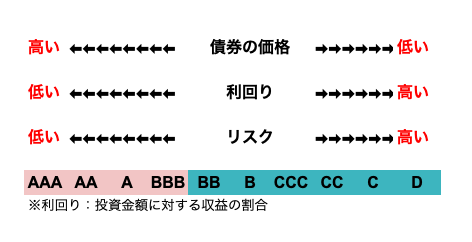

発行される債券や株式に、どれくらいの信用度があるのか目安として「格付け」というものがあります。

格付け機関(S&Pやムーディーズ)により評価され、「AAA」が最も信用度が高い金融商品です。

投資する商品として最適といわれるのは「BBB」まで。

安全な分、債券(株式)価格も高く、利回り(収益の割合)も低いため、大きく利益を上げることは期待できません。

BBから下は信用リスクが高いため、その分債券(株式)価格も低く利回り(収益の割合)は高く設定されています(そうしないと、誰も買ってくれないから)。

債券の場合、貸したお金が返ってこない可能性が高いため、BBより下の債券の購入は避けましょう。ちなみに、トヨタ自動車のS&Pの評価は2024年4月時点で『A+』です。

為替変動リスク

次に、為替変動リスクです。2023年に入ってよく耳にするようになった「円安」。

これは、米国のドルに対し、円の価格が低いことを意味します。

これまで、1米ドル=115円程度でした。この時にドル建ての米国株式を買ったとしましょう。

2024年4月17日現在、1米ドル=154円程度です。

米ドルの価格が円に対し上がっていますね(円安・ドル高の状態)。

115円の時に買った米国株式の価格は上がり、皆さんは利益を得られます。

一方、もしも1米ドル=90円に下落してしまったら・・・(円高・ドル安の状態)。

1米ドル=115円の時に買ったドル建ての株式の価格は暴落し、皆さんは損をします。

これが、為替変動リスクです。

外貨預金は、この為替変動を利用し利益を得ることを期待する金融商品です

金利変動リスク

ゼロ金利政策など金利のニュースは時々耳にすることもあるかもしれません。

金利は、経済活動を調整する役割があります。

金利が上がると、「お金を借りる人」にとっては痛手となりますが、「お金貸している人」にとってはウハウハな状態となります。

金利を決めるのは日本銀行など各国の中央銀行です。

・金利が上昇 ↑↑ ➡︎➡︎ 債券価格が下がる ↓↓ ➡︎➡︎ 債券の利回りが上がる ↑↑

・金利が下落 ↓↓ ➡︎➡︎ 債券価格が上がる ↑↑ ➡︎➡︎ 債券の利回りが下がる ↓↓

上の表のように、金利の変動により債券価格が上下するリスクが、金利変動リスクです。

債券を購入することで、私たちは債券を発行している国や企業にお金を貸している状態となります。

「お金を貸している人」なので、金利が上がるとウハウハですが、金利が下がると利回り(収益の割合)も下がるので、私たちにとってはいい話ではありません。

これらが主な投資のリスクです。最初のうちは、最低限これらのリスクがあるんだなぁ程度で頭に入れておけば大丈夫です

投資のリスク回避方法

投資のリスクはなんとなく理解できた気がする。でも、リスクがあるなら、それをなんとかして回避したいと思うけど、何か方法はあるのかなぁ・・・

リスクがわかっているなら、避ける方法を知りたいですよね!では、早速どんな方法があるのかみてみましょう。

分散投資

投資の世界では、「卵は一つのカゴに入れるな」という表現が使われます。

持っている卵を全部一つのカゴに入れたら、そのカゴを落とした際に卵が全部割れてしまいます。

だから、卵をいくつかのカゴに分けましょうという話。

そうすれば、カゴを一つ落としても、他のカゴに入っている卵は無事です。

これを投資に置き換えてみると、一つの会社や国などに自分の資産を全てつぎ込んでしまうと、その会社や国が破綻してしまったら、自分の資産も全て失うことになります。

それを避けるため、「自分の資産は、様々な国、通貨、企業などに分散させて保有しましょう」ということです。

時間の分散

次に、時間の分散です。

世界経済は上がったり下がったりを繰り返しながら徐々に成長しています。

そのため、株価も値上がり、値下がりを繰り返しています。

一度に多額を投資するのではなく、例えば毎月1万円のみをコツコツ積み立てていけば、価格が上がっている時は少額を、価格が下がっている時はより多く投資ができるようになります。

このような投資スタイルを、ドル・コスト平均法といいます。

毎月の購入金額を一定額(例えば1万円)にすることで、

・株価が低い時⇨ 購入口数が増える

・株価が高い時⇨購入口数が減る

長期目線でみた際の平均購入単価が平準化される効果がある

投資を始める際には、ドル・コスト平均法での長期投資を強くオススメします

地域の分散

投資対象は日本に限りません。

様々な地域(国)の債券、株式それに通貨を購入することで、特定の地域で株価が暴落しても、所有する他の地域の銘柄の値上がりで暴落分をカバーできます。

こうした株価の変動は、様々な地域に資産を分散させることで軽減させることができます。

初心者のうちは「投資信託のオールカントリー」を積立購入しておくことで、分散効果が十分発揮され安心できるでしょう

通貨の分散

2023年以降、円安の動きが活発化しています。

これまでは、1米ドル115円程度でしたが、2024年4月現在では155円まで上がっています。

世界の通貨は日々変動しています。

日本円のみを現金として所有している場合、円安になった際にかなりの痛手を負います。

海外旅行で現地通貨に換金する際に、「円安」の痛みを嫌というほど感じることでしょう。

現金を日本円のみで保有するのではなく、様々な通貨に分散させることで日本円が弱くなった場合にも他の通貨の値上がりでカバーできます。

銀行で「外貨預金」を勧められたことがある方も多いと思います。銀行の外貨預金は手数料がかなり高いので、外貨建ての株式を購入するか、証券口座で外貨を自分で購入すると手数料を安く抑えられます

商品の分散

自分の資産を現金預金のみ、株式のみで保有するのではなく「株式」「債券」「投資信託」「外貨」など様々な投資商品に資産を分散させることでバランスがとれ、よりリスクを抑えながら資産を増やしていくことができます。

投資に慣れてきたら、ゴールドや小麦粉といった「コモディティ」にも投資してみるといい分散投資にもなるし面白いかもしれません。

ただ、コモディティは投資上級者向けですので投資を始めたばかりの方は、手を出さない方が◎。

投資のメリット

多少のリスクがあってもなぜ投資をすべきなのか、投資について別の視点から見てみましょう。

年収が高い方はもちろんですが、私は年収が低い人こそ投資をするべきだと考えています。

家計を見直し、月に1万円でもいいから投資に回すことで、自分以外に『お金』という存在が一緒に働いて自分を助けてくれます。

アルバイトを2つ掛け持ちするのもいいですが、家計を見直して投資を始めてみてください。

「こんな世界があったのか!」とあなたを驚かせてくれることでしょう。

- お金が働いてくれる

- 株主優待が得られる

- 売買差益や配当金で副収入を得られる

- 投資した会社の一株主として経営の議決権が得られる

それぞれ解説していきます。

お金が働いてくれる

皆さんは銀行にお金を預けていますよね。「預貯金」として資産を持っていると思います。

すでにお伝えしましたが、預貯金ではお金は効果的に増えません。

毎月定額を貯金している場合、「貯金した分しか」お金は増えません。

しかも、銀行に預けている「お金たち」は、通帳の中でただ「眠っている」なまけた状態です。

一方で、投資の場合はお金たちは証券口座の中で眠るのではなく、24時間私たちのためにせっせと働いてくれます。

「複利」で運用していけば、貯金をするよりも投資をしたほうが資産が増えるスピードが早く、効率よく資産形成ができます。

少額から投資ができるのもメリットの一つですね。今の時代、スマホがあればサクッと投資が始められるので、やらなきゃ損!

株主優待が得られる

個別株を所有していると、「株主優待」なども受けられます。

例えば、イオンの株を100株以上購入すると、イオンでの買い物金額に対し、保有株に応じた返金率でキャッシュバックがあります。

スカイラークグループの株を100株以上購入すると、保有株に応じた金額の食事券がもらえます。

ただ、株主優待を得るにはある程度まとまった金額が必要になるので、株主優待よりも『コツコツ堅実』に積立投資をしましょう。

イオン株を100株購入するには、30万円以上の元手が必要です。お金に余裕が出てきたら、株主優待も検討してみるといいかもしれないですね

売買差益や配当金で副収入を得られる

2023年から円安の動きが活発となり、2024年4月現在では1ドル=155円となっています。

私はコロナ真っ只中にメタ社(旧Facebook)の株を購入したのですが、当時は1株2万円程度でした。

ところが、2024年4月現在では1株7.6万円(1ドル155円換算) にまで上がっているので、5.6万円利益が出ています。

10株保有していたら、56万円の利益です。

このように、購入時の金額よりも売却時の金額が上がっていることで利益を得ることができます。

また、『高配当株』のように配当利回りが高い株を購入することで、『配当金』を得ることができます。

投資に慣れてきたら、高配当株を探したり個別株の売買をしてみるのもいい経験ですね

投資した会社の一株主として経営の議決権が得られる

企業の株式を購入して株主になると、株主総会に参加し決議を投票できる『議決権』を得ることができます。

ただ、議決権を得るには必要な株の「保有数」が決まっています。

数千万円単位の株式を保有していないと議決権は得られないので、私たち個人にはこのメリットは関係なさそうです。

投資のデメリット

投資を始めるにあたり、投資のメリットだけではなくデメリットもしっかりと理解しておくことが重要です。

投資にリスクはつきものです。

リスクやデメリットをしっかり理解しておくことで失敗は大幅に避けられます。

- 元本が保証されず、損失が発生する可能性がある

- 株価が下落した際、心理的なストレスとなる

- まとまった投資資金が必要な場合がある

- 情報収集等に時間がかかる

それぞれ見ていきましょう。

元本が保証されず、損失が発生する可能性がある

格付けの高い債券の場合は、基本的に元本は保証されています。

ですが、株式の場合は元本は保証されていません。

株価は企業の業績や政治情勢、景気動向などにより変動しており、これらによって株価が下落することもあります。

購入した金額よりも安い価格で株式を売却した場合、損失を出すことになります。

株価の予想は不可能なのです。

元本割れのリスクもあることを頭に入れ、どこまでなら自分はリスクが取れるのか理解することが重要です

株価が下落した際、心理的なストレスとなる

株式を購入し投資を始めると、どこかのタイミングで必ず下落を経験することになります。

世界経済は、上昇と下落を繰り返し成長していきます。

そのため、株価もこれに連動し値上がり、値下がりを繰り返します。

『下落するリスクがある』ことを頭では分かっていても、実際に下落すると「このまま保有していて大丈夫だろうか。売却したほうがいいだろうか」と急に不安になります。

どんどん下がる株価を見て、怖くなり売却してしまう方も少なくありません。

コロナの世界的流行やウクライナ戦争の勃発などで一時期株価は暴落しました。

この時期に『株式を売却した人』と『株式を買い増しした人』に分かれたはずです。

数年経過した2024年には建て直し順調に株価は上昇し、日経平均株価も1989年以来最高値を記録しました。

私は暴落時、『株価を買い増し』し、安くなったタイミングで購入できたので、世界経済が元に戻った2024年現在でかなり利益を得ることができています。

投資を始めたばかりの時期は、株価をチェックしてみたり毎日証券口座を見てしまったりするかもしれません。

株価の変動にはいずれ慣れてきますが、自分がどの程度までならリスクが取れるのかを理解し、リスクが取れる範囲内で投資を楽しみましょう。

投資信託を積立投資するとほったらかしにできるので、まずは投資信託から始めてみることをオススメします。また、株価の暴落は「買い増しのチャンス」でもあることを頭に入れておきましょう

まとまった投資資金が必要な場合がある

日本の株式は「単元株制度」が導入されているので、100株からしか購入ができません。

そのため、数十万円程度のまとまった資金が必要になります。

ただ、「ミニ株」「プチ株®」と呼ばれる「単元未満株」を扱っている証券会社もあるため、1株から購入も可能です。

私は楽天証券とSBI証券を利用していますが、どちらも単元未満株の購入が可能です。

いきなり100株を購入するのは怖いですよね。1株から購入が可能な証券会社を選んで、少額から投資を始めてみましょう

>>【投資初心者入門】投資の基本知識 Part6 〜初心者にオススメの証券会社4選〜

まとめ

株式や投資信託は、景気動向や世界情勢などにより値上がり・値下がりを繰り返していきます。そのため、短期で勝負しようとすると、負け越すこともあります。

一方、数十年単位の長期目線の場合、途中で世界情勢の悪化や世界経済の落ち込みがあったとしても、いずれ回復するので、結果的にはプラスの利益に転じます。

投資にはリスクはつきもの。

でも、リスクばかり考えていては何も始まりません。石橋を叩いて渡るのもいいですが、叩きすぎると渡る前に壊れてしまいます。

最初のうちは、余剰資金を使って少額から投資を始めてみましょう。

リスクをしっかり頭に入れ、毎月1万円など、これくらいなら最悪無くなってもいいと思える金額で積立を始めて、資産の減少や増加を肌で感じながら投資を学んでいきましょう!

株式や債券は、銀行ではなく必ず証券会社で購入してください。手数料や保証が異なります。

オススメの証券口座については、下記の記事を参考にしてみてくださいね。

コメント