老後に漠然とした不安があるから、思い切ってお金が使えない・・・

将来、一体いくら必要なんだろう・・?

そんなお悩みを解決します!

みなさんは毎月の生活費がどれくらいか把握していますか?

老後資金もなんとなく不安だし、とりあえず「貯金」をして「思いっきりお金を使う」ことができないですよね。

「月単位」「年単位」でどれくらいのお金が必要なのかを把握すると、おのずと「老後資金の目標金額」が見えてきます。

目標金額を把握できたら、将来的な物価上昇も踏まえ、資産運用を取り入れて準備していけばいいのです。

生活費や老後資金の把握に有効なのが、自分の人生の設計ともいうべき「ライフプラニング」です。

ライフプラニング表を作ると、自分の人生に一体いくらくらいのお金が必要なのかが「見える化」できます。

人生の費用を把握し、家計管理と資産運用を組み合えわせて「老後資金問題」への対策をしていきましょう!

老後資金への不安がなくなると、自然と「思い切ってお金を使い”今”を楽しむ」ことができるようになります。

\\ この記事を書いた人 //

こんにちは、ミリコです

2級ファイナンシャル・プランニング技能士(FP)

投資歴8年

・一生涯に必要なお金の目安がわかる

・ライフプランニング表の作成ができる

・老後資金準備への対策法がわかる

投資について早く学びたい!という方はこちら↓↓↓の記事にジャンプ!!

ライフプランってなに?

人生には、いろいろなイベントがあります。

就職、引っ越し、結婚、出産、子育て、マイホームの購入、退職・転職、セカンドライフ・・・

どれくらいの時期に、どの程度のお金が必要になりそうかをある程度考えておかないと、いざ結婚!退職!などの際にお金がなくて困ったことになってしまいます。

そんな事態を避けるためにも、「これからの人生、どのように送っていきたいか」を考える必要があります。

つまり、ライフプランとは「自分の人生の設計」なのです。

ライフイベントの中でも、額が大きく頭を悩ませるのが「3大必要資金」といわれる、教育資金(子供の教育費)、住宅取得資金(マイホームの購入資金)、老後資金(老後の生活費)です。

ライフプラニングをする際には、これらの3大資金を特に意識して作成する必要があります。

それぞれについてちょっと考えてみましょう。

教育資金

私立、公立などにより金額は異なりますが文部科学省による令和3年度の幼稚園から高等学校卒業までの15年間の教育費は下記の通りになっています。

全て公立の学校だったとしても、約570万円です。

その後、大学に通わせることを考えると、公立でも合計すると子供一人当たり1,000万近くの教育費が必要となります。

| 学校 | 令和3年度金額 |

|---|---|

| 公立幼稚園 私立幼稚園 | 472,746円 924,636円 |

| 公立小学校 私立小学校 | 2,112,022円 9,999,660円 |

| 公立中学校 私立中学校 | 1,616,317円 4,303,805円 |

| 公立高等学校 私立高等学校 | 1,543,116円 3,156,401円 |

| 公立合計(15年間) 私立合計(15年間) | 5,744,201円 18,384,502円 |

住宅取得資金

「いつかはマイホームを持ちたい!」と考えたことがある方も多いでしょう。

「いつかは」と漠然と考えるのではなく、「30歳になったら」「35歳までには」といったように明白な時期を設定することが大切です。

マイホームの購入ローンはもちろんのこと、その後の維持費、数十年後に訪れるリフォーム代等も頭に入れておく必要があります。

いつ購入するのか期限を決めることで、それまでにいくら頭金が必要か、月々いくらのローンなら返済が可能かが見えてきます。

時期を決めないと、「購入できる」と現実的に考えることができず、いつまで経っても購入に踏み切れなくなりかねません。

老後資金

夫婦2人の老後の生活費はいくらくらいだと思いますか?

公益財団法人生命保険文化センターの令和4年度の「生活保障に関する調査」によると、夫婦2人の老後の平均生活費は月額23.2万円です。

少しゆとりのある生活となると、平均で月額約38万円必要という調査結果になっています。

この金額は、極端に生活費が高い家庭、低い家庭も含まれた「平均値」なので、必ずしも自分の家庭に当てはまるとは言えません。

月額どれくらいあれば今の生活が維持できるか、削減できる固定費はないかしっかり管理することが大切です。

人生100年時代と言われている今、老後の不安は尽きません。現実をしっかり把握し、今から対策すれば老後に不安を抱えることなく『今』を思いっきり楽しむことができます。

ライフプラニング表を作成しよう!

では、実際にライフプラニングをしてみましょう。

エクセルでちょっとした表を作ったり、パソコンが苦手な方は手書きの表でもかまいません。

自分が見やすく、使いやすいことが一番重要です。

ライフプラニング表を作成するステップは下記です。

これからの人生をどんなふうに歩んでいきたいのかを考えて書き出します

Step1で書き出した「人生で起こりうる大きな出来事」を、表に入れ込みます

Step2で作成したイベント表に収入や支出を加えていきます。将来の収支状況や貯蓄額はどうなっていくのかなどお金の流れが見える化できます

それぞれのステップごとに、考えること書き出す内容がたくさんあるので、項目ごとに分けてじっくり解説していきます。

Step1: 自分の人生設計を考える

まず初めに、これからの人生をどんなふうに歩んでいきたいのかを考えて書き出してみましょう。

自分はどんなことがやりたいのか?どうなっていたいのか?家庭は持ちたいか?子供は?マイホームは?・・・

①自分の人生における夢や目標は何か考える(やりたいこと、なりたいこと)

② どんなふうに働いていきたいか、どんなキャリアを積みたいかを考える

③ どんな家庭を築きたいか考える(独身?結婚?子供は欲しい?)

① 自分の人生における夢や目標は何か考える(やりたいこと、なりたいこと)

自分の夢や目標を書き出してみよう。

できるかな?無理かな?なんて一切考えず、夢があるなら全て書き出してみてください。

・田舎にマイホームを購入したい

・早期リタイアをしてカフェをオープンさせたい

・副業として会社を設立したい

・子供が三人欲しい

・海外に住みたい

・都会と田舎の二拠点生活がしたい

次に、それをさらに具現化してみてください。

何歳までに成し遂げたいのかを数字でも把握しましょう。

達成までにあと何年あるのか?細分化して、あと何年で何をやるべきなのかを考えてみるとより現実味を感じられます。

② どんなふうに働いていきたいか、どんなキャリアを積みたいかを考える

次に、仕事です。

今後、どんなキャリアを積んでいきたいのか?どんな働き方をしていたいか?出産後はどんな働き方をするのか?

これらを具体的に考えてみてください。

ここは最も大切なパートともいえます。

- 定年まで働いて、その後は働きたくない

- 55歳で早期退職したい

- 75歳くらいまで働きたい

- 80歳まで働きたい!

- 同じ会社に長く勤めたい

- 海外でバリバリ働きたい

- 完全在宅で働きたい

- 週2日程度出勤して在宅とのハイブリットで働く

- キャリアにはこだわらず、プライベートの時間を大切にしたい

- 副業と会社員で収入源を増やしたい

- 結婚・出産後もフルタイムで働きたい

- 専業主婦(夫)として育児に集中したい

- パートタイムで働きたい

③ どんな家庭を築きたいか

最後は、家庭についてです。

結婚、出産などは人生が大きく転換するイベントです。

結婚したいのか、独身を貫きたいのか、それによって必要になる費用も大きく変わるでしょう。

何歳頃実現したいのか、年齢も具体的に考えてみてください。

・30歳頃結婚したい

・子供は35歳までに2人欲しい

・独身でいたい

・親の面倒をみながら親と一緒に暮らしたい

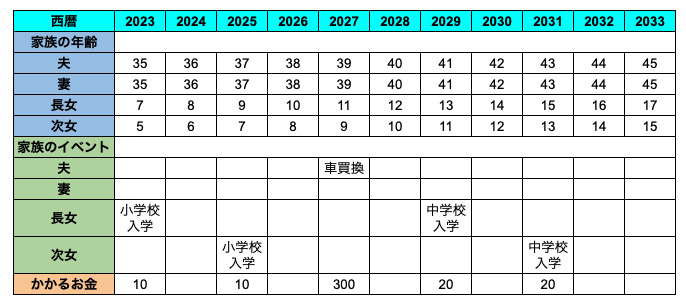

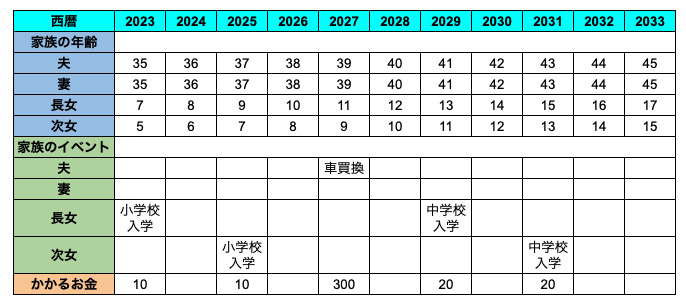

Step2:ライフイベント表を作る

次に、Step1で書き出した「人生で起こりうる大きな出来事」を、表に入れ込んでみましょう。

「30歳で出産する」と記載したら、30歳の箇所に「出産」と書き込みます。

これにより時系列でイベントを把握でき、その際にいくらくらいお金が必要か、それまでにあと何年あるのかが見えてきます。

マイホームは、「買って終わり」ではありません。

では、実際に例を見てみましょう。

表を作成する

家族の年齢を書き出し、イベントとそれにかかる費用を時系列で表にします。

エクセルでも手書きでも構いません。自分が見やすい方法で作成しましょう。

こうすることで、いつ頃どんな費用がかかるのか視覚的に把握することができます。

※表内の「かかるお金」の単位は「万円」です。

ライフイベント表は、独身、夫婦二人、子供ありなど家族構成によって大きく変わってきます。

それぞれの場合のポイントをしっかり押さえておくことが大切です。

独身の方は、いつ頃結婚をして子供が欲しいのかだいたいでいいので表にしてみることをお勧めします。

表を作成し金額を入力することで、月々の貯金額が明白になり現実可能なのか、可能にするためにはどれくらいの節約が必要か、生活を見直すきっかけにもなります。

独身の場合

独身の場合は、今後結婚する可能性もあるでしょうし、結婚式やハネムーン費用に加え、出産費用等も考慮しておく必要があります。

独身のままでいたい方も、マイホームを購入するのか、転職による収入の変化、働けなくなった場合の生活防衛資金など考慮する項目は多くあります。

・今後、結婚する予定の有無により結婚式の費用(新婚旅行代を含む)

・家族を持ち、子供が欲しい場合には、出産準備費用、出産費用、子供の教育費・・・

・マイホーム購入予定の有無

・転職等による収入の変化

・自動車等の購入予定

・病気になった場合の貯蓄

・年一度の海外旅行など

夫婦二人の場合

夫婦二人の場合は、妻の雇用形態や今後子供を持つのか持たないのか、マイホームはどうするかなど二人でどのような人生を歩んでいきたいのかを夫婦で話し合い、表にしてみるといいでしょう。

・子供を持つか持たないかにより、出産準備費用、出産費用、教育費等・・

・マイホーム購入予定の有無

・引越し予定の有無

・自動車の購入有無

・退職金の有無

・妻/夫の雇用形態(専業主婦(夫)、パート、フルタイムかどうか)

・海外旅行など

子供有りの場合

マイホームは子供の人数で広さも変わってきます。

子供が独立し出費がなくなった頃に、老後に向けた適度な広さの住みやすい住居へ住み替えまたはリフォームを考えるケースもあるでしょう。

老後資金を圧迫することがないよう、慎重に検討しましょう。

・子供の教育費用

・マイホーム購入予定の有無

・自動車の購入有無

・退職金の有無

・妻/夫の雇用形態(専業主婦(夫)、パート、フルタイムかどうか)

・マイホームのリフォーム

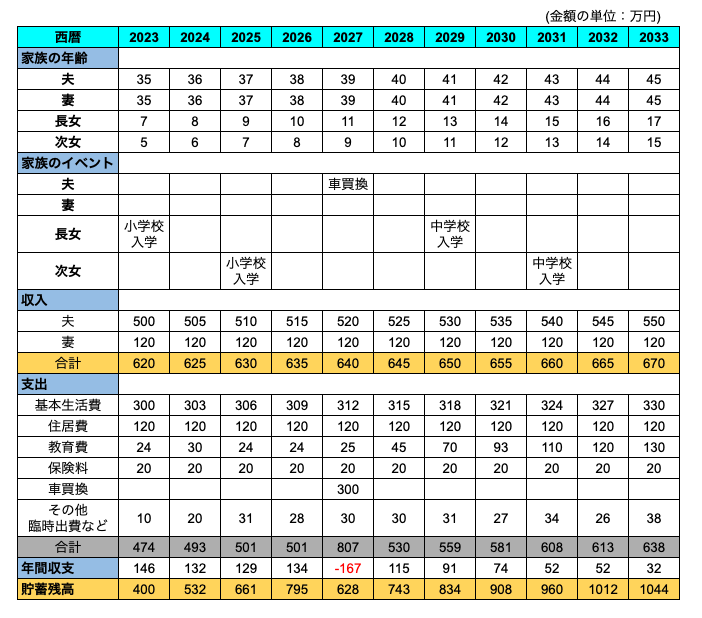

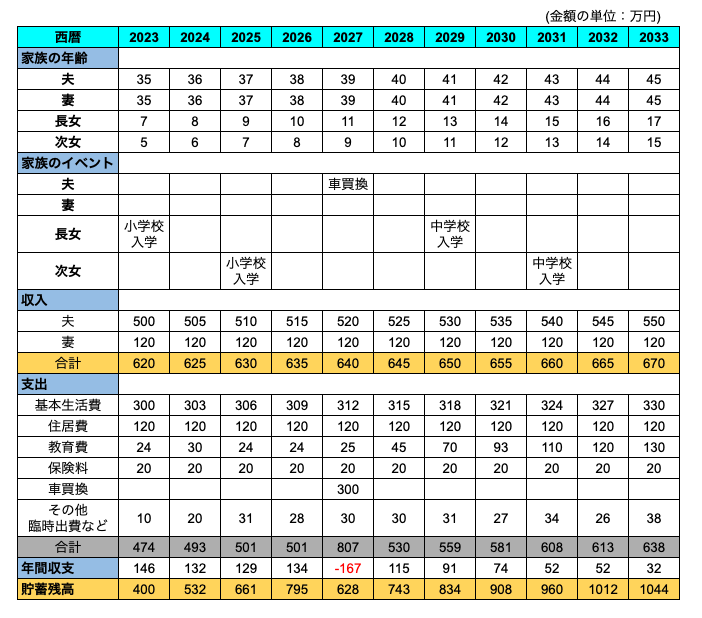

Step3: キャッシュフロー表を作成する

最後に、キャッシュフロー表を作成します。

これは、家計の収入や支出・貯金残高の長期的な推移を表にしたものです。

Step2で作成したイベント表に収入や支出を加えていくと、イベントごとにいくら支出があり、その時の貯金残高がどう変化するのか、将来の収支状況や貯蓄額はどうなっていくのかなどお金の流れが見える化できます。

お金の流れが見えてくると、家計の収支やライフプランの問題点が明らかになります。

問題点を把握することで、どのように家計を改善していくか考えるきっかけになります。

キャッシュフロー表の項目は収入額・支出額・貯金額の3つです。

一つずつ見ていきながら解説していきますね。

収入

まずは収入から。

夫婦の場合は、夫と妻それぞれ分けて収入を記入し、ボーナス等も含めた手取りの金額を入力してください。

昇給が見込める場合は、見込める金額を記載しましょう。

退職金がある場合には、退職金額も目安でいいので入れ込み、世帯収入を把握しましょう。

支出

次に支出です。

年間支出の項目は主に下記のリストのようなイメージですが、保険料や住居費など毎月変動のない支出をまとめて「固定費」として分けてもいいでしょう。

自分の家計に合った見やすい表を作成してみてください。

支出は、臨時的に発生する冠婚葬祭や車の車検費用なども全て書き込みます。

去年は一年の間にどんな費用がかかったかを思い出してみると作成しやすいですよ。

支出例

・基本生活費(光熱費・通信費・食費・日用品など)

・住居費

・教育費

・保険料

・車の買換(マイホーム購入などライフイベント関連)

・その他/臨時出費(冠婚葬祭費・医療費・旅行など)

貯蓄残高

最後が、貯金残高です。

まず今年(例えば2023年)からキャッシュフロー表を作成していく場合は、今年の年末までに可能な貯金額の合計を記載しておきます。

月々の収入と支出を把握し、毎月いくら貯金できるか?を考え、「毎月の貯蓄額の合計+現時点での貯蓄額」を計算し、今年の貯蓄額の欄に記載しましょう。

来年以降は、「その年の収入ーその年の支出+去年の貯金額」で計算し「貯蓄額」の欄に記載します。

子供の小中高、大学などの入学があれば、その分支出がかさむのでその年の貯蓄残高は減るはずです。

全て「見える化」してお金の流れを把握しましょう。

ただ、物価上昇や資産運用の変動率を考慮にいれると、複雑になってしまうので最初のうちは変動率は考慮しなくても大丈夫です。

予想と実際で収入や貯蓄額、支出は変わります。キャッシュフロー表は毎年見直し、慣れてきたら変動率も考慮した表を作成してみましょう

ライフイベント表を作成したあとはどうする?

ライフイベント表が完成したら、収支や貯金額をじっくり観察してみましょう。

「子供が中学校に入った頃から貯蓄ができなくなってる」

「65歳を超えた頃から赤字になっている」

「マイホームを購入する予算が足りない」など、問題点がいくつも見えてくると思います。

マイホームの購入や海外旅行、独立、結婚など目標の達成が厳しそうだぞ!

という問題が見えてきたら、家計の改善をしましょう。

家計管理です!

まずは固定費を削減して、資産運用を始めましょう。

固定費の削減

まず最初に取り組むべきは、固定費の削減です。

固定費は毎月必ず出ていくお金です。

そのため、ここを見直せば、今後長期間にわたって月々の固定費を節約できるのです。

でも、固定費の見直しって一体どこから手をつけていけばいいのか悩むところです。

見直しポイントをそれぞれみていきましょう

・家賃

・通信費(携帯やインターネット)

・保険料

・水道光熱費

・サブスクリプション(Netflix、Amazonプライム、Kindle Unlimited・・・)

家賃

大きな金額を削減できるのがまず家賃です。

もう少しスペースの狭い家でも可能ではないか。

あと数駅分郊外に離れても通勤は可能ではないか。

新築ではなくても良いのではないか。

絶対に譲れないポイント以外は少し譲ってみると、以外にも割安な物件が見つかったりします。

通信費(携帯やインターネット)

みなさんは毎月携帯代にいくらかかっていますか?

大手通信会社だと毎月9,000円くらいかかります。

これを、格安プランや格安通信会社に乗り換えると、1,000〜3,000円程度にまで削減できます。

かなり大きな節約となるので、通信費の見直しは必須項目です。

格安SIMはネットでの手続きなので、よくわからず大手通信会社のまま放置する方が多くいます。スマホ代は固定費削減のラスボス的存在なので、しっかり向き合いましょう。別の記事でわかりやすく解説します!

保険料

保険料も見直しの大きなポイントとなります。

日本は世界トップクラスの「国民皆保険制度」があります。

「高額医療制度」もあるので、手術費用に100万円かかっても、実際に私たちが支払うのは10万円以下です。

『いざという時の医療費は「貯蓄」でまかない、不要な保険には入らない』のが私のオススメです。

どうしても保険に入らないと不安という方は、不要な補償内容だったり、複数の保険で重複する補償内容がないか見直してみましょう。

補償内容を確認し不要もしくは被る内容があるなら一つにまとめることで、毎月のコストを下げられます。

「養老保険」「終身保険」「個人年金保険」など、投資要素を含む保険商品はオススメしません。「保険販売員」への手数料であなたのお金がほぼ消えるからです。投資は投資、保険は保険です。混ぜるな危険!

水道光熱費

家賃にもつながる話ですが、陽当たりのいい部屋だと冬の暖房費は大きく削減できます。

南向きで大きな窓があると、冬でも日中は晴れた日なら暖房が不要なほどポカポカです。

水道光熱費はそこまで大きく削減できるパートではありませんが、無駄に電気のつけっぱなしや水の出しっぱなしを控えることで、環境にも優しくしつつ若干の節約が見込めそうです♫

サブスクリプション

定期購買や定期契約をしているものはありませんか?

サプリ、雑誌、動画、音楽など、なんでも定期購買が可能な現代。

さほど使ってもいないし読んでもいないけど、「解約を忘れていたり面倒だったりして放りっぱなし」なんてこともあるのでは?

塵も積もれば山となる!

使っていないのであれば面倒でも今日解約しましょう!!

来月から無駄なお金を払わずに済みますよ。

固定費の見直しは、とっても「面倒」なパートです。だからこそ放っておいてしまう方が多いのが現実です。一回だけ頑張って見直してしまえば、今後ずっと固定費を節約できますので、ぜひ頑張ってみてください!

資産運用

固定費を見直して、浮いたお金を資産運用に回しましょう!

貯金をしていて、お!利子がついてる!!って大喜びしたことはありますか?

ないですよね。

貯金額が100万円でも利子は数十円です。

これでは現金そのものが減ることはありませんが、増えることもありません。

そこで重要なのが資産運用です。

要は、お金に働いてもらうのです。

資産運用は決して難しいことではありません。あなたにも絶対にできます。

しっかり学んで、運用益が節税できる新NISAをうまく利用して、少額から始めてみましょう!

>>【投資初心者入門】投資の基礎知識 Part4 〜投資の種類〜

まとめ

ライフプラン表は一度作って終わり!ではありません。

家族構成や思いもよらない出来事などで状況が変わることも多くあります。

目標が変わることもあるでしょう。

定期的に見直して、修正していくとより正確なライフプランが見えてきますよ。

自分ではなかなか難しい!誰かに相談したい!という方は、ファイナンシャル・プランナーに相談しようと思うかもしれません。

ですが、注意が必要です!

下記のサイトなどを参考にしながら、自分で頑張って作成してみてください。

きっと、自信につながりますよ!

楽しみつつお金の管理をしていきましょう!

コメント